Best Investment Plan: अच्छा इन्वेस्टमेंट प्लान कैसे चुनें, निवेश से पहले बस इन बातों का रखें खास ख्याल

Best Investment Plans मध्यम वर्ग के लोग अपना भविष्य मासिक आय का एक छोटा हिस्सा निवेश कर करते हैं। कोई भी निवेश चाहे बड़ा हो या छोटा हमेशा जांच परख के बाद ही किया जाना चाहिए। अपनी मेहनत की कमाई को यह सोचकर कभी खर्च न करें कि दूसरे ऐसा कर रहे हैं। तो आइए जानते हैं कि एक अच्छा निवेश प्लान कैसे चुनें और किन बातों का ध्यान रखें।

By Gaurav KumarEdited By: Gaurav KumarUpdated: Fri, 01 Sep 2023 10:54 PM (IST)

नई दिल्ली, बिजनेस डेस्क: हर व्यक्ति चाहता है कि वो ज्यादा पैसा कमाए और अपने जरूरतों के साथ-साथ अपना और अपने परिवार का शौक पूरा कर सके। देश का मध्यम वर्ग परिवार अपने संपत्ति को बढ़ाने का सबसे अच्छा तरीका निवेश को मानता है।

मध्यम वर्ग व्यक्ति अपनी कमाई का एक हिस्सा हर महीने थोड़ा-थोड़ा निवेश कर व्यक्ति अपने भविष्य को सुरक्षित करता है। लेकिन बात यहां फंसती है कि आखिर कौन से प्लान में निवेश किया जाए। आजकल बाजार में निवेश के हजारों ऑप्शन मौजूद है। जिससे एक आम आदमी को जिसे निवेश की ज्यादा समझ नहीं है वो काफी ज्यादा उलझन में रहता है कि आखिर पैसा किसमें लगाया जाए।

![]()

कभी भी कोई भी निवेश चाहे वो बड़ा हो या छोटा हमेशा जांच परख कर करना चाहिए। दूसरे ऐसा कर रहे हैं यह सोच कर कभी भी अपनी गाढ़ी कमाई न लगाए। तो चलिए जानते हैं कि आखिरकार निवेश करने के लिए अच्छा इन्वेस्टमेंट प्लान का चुनाव कैसे करें और किन बातों का ध्यान रखें।

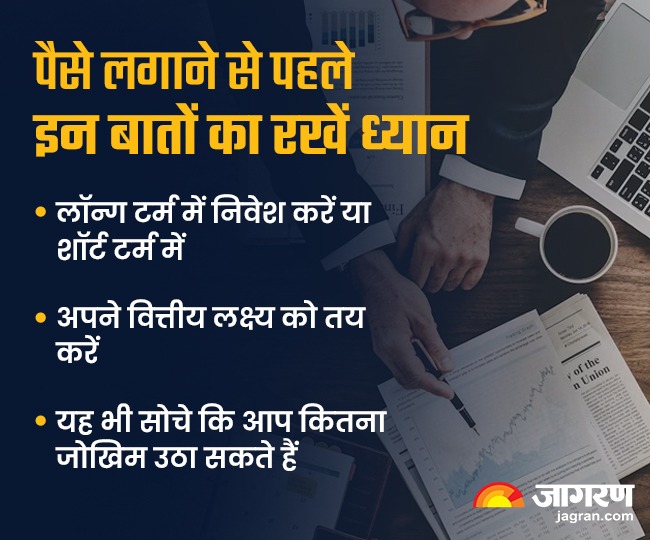

इन बातों का रखें ध्यान

अपने वित्तीय लक्ष्य को जानेंहर निवेशक का लक्ष्य अलग होता है। एक निवेशक 10 से 15 साल के लिए निवेश करना चाहता है तो दूसरा 20 से 25 साल के लिए निवेश करना चाहता है। कोई व्यक्ति शॉर्ट टर्म निवेश करना चाहता है तो कोई लॉन्ग टर्म निवेश के विकल्प तलाशता है।

![]() आपको निवेश करने से पहले यह सवाल हमेशा खुद से करें की आखिर आपका लक्ष्य क्या है। आपका वित्तीय लक्ष्य अपना घर लेना, रिटायरमेंट प्लानिंग, बच्चों की पढ़ाई से लेकर शादि इत्यादि। लक्ष्य-निर्धारण के आधार पर, आप पीपीएफ, फिक्स्ड डिपॉजिट, म्यूचुअल फंड और यूलिप आदि अनेक निवेश के विकल्प को चुन सकते हैं।

जोखिम का आकलन करेंहर निवेशक चाहता है कि उसका निवेश किया हुआ पैसा दिन दोगुनी और रात चौगुनी तरक्की करे। लेकिन उसे यह भी पता होता है कि निवेश किया हुआ पैसा बाजार जोखिमों के अधीन है तो हमेशा आप इसका आकलन जरूर करें कि आप कितना जोखिम ले सकते हैं।ब्रांड वैल्यू को न करें नजरअंदाजअगर आप उन निवेशकों में से हैं जो ज्यादा रिक्स नहीं लेना चाहते और निवेश करने से पहले डिटेल रिसर्च नहीं करते तो आपको ब्रांड वैल्यू का नजरअंदाज नहीं करना चाहिए। कोई ऐसा निवेश उपकरण चुने जिसकी बाजार में शाख हो और हर कोई उसे जानता हो। इसके अलावा उसकी वित्तीय स्थिति मजबूत है कि नहीं यह भी आपको देखना चाहिए।

आपको निवेश करने से पहले यह सवाल हमेशा खुद से करें की आखिर आपका लक्ष्य क्या है। आपका वित्तीय लक्ष्य अपना घर लेना, रिटायरमेंट प्लानिंग, बच्चों की पढ़ाई से लेकर शादि इत्यादि। लक्ष्य-निर्धारण के आधार पर, आप पीपीएफ, फिक्स्ड डिपॉजिट, म्यूचुअल फंड और यूलिप आदि अनेक निवेश के विकल्प को चुन सकते हैं।

जोखिम का आकलन करेंहर निवेशक चाहता है कि उसका निवेश किया हुआ पैसा दिन दोगुनी और रात चौगुनी तरक्की करे। लेकिन उसे यह भी पता होता है कि निवेश किया हुआ पैसा बाजार जोखिमों के अधीन है तो हमेशा आप इसका आकलन जरूर करें कि आप कितना जोखिम ले सकते हैं।ब्रांड वैल्यू को न करें नजरअंदाजअगर आप उन निवेशकों में से हैं जो ज्यादा रिक्स नहीं लेना चाहते और निवेश करने से पहले डिटेल रिसर्च नहीं करते तो आपको ब्रांड वैल्यू का नजरअंदाज नहीं करना चाहिए। कोई ऐसा निवेश उपकरण चुने जिसकी बाजार में शाख हो और हर कोई उसे जानता हो। इसके अलावा उसकी वित्तीय स्थिति मजबूत है कि नहीं यह भी आपको देखना चाहिए।

![]()

![]() यदि आप म्यूचुअल फंड, स्टॉक और ऐसे अन्य वित्तीय साधनों में निवेश करना चाहते हैं, तो आपको यह समझना होगा कि आपकी कमाई पर टैक्स किस हिसाब से लगता है।लिक्विडिटी: यह काफी जरूरी है कि आप अच्छी और बुरी दोनों घटनाओं के लिए तैयार रहें क्योंकि चीजें किसी भी समय खराब हो सकती हैं। ऐसी स्थितियां आपके निवेश पोर्टफोलियो में एक निश्चित स्तर की तरलता की मांग करती हैं। उन पैसों का आखिर क्या फायदा अगर आप उसे अपनी पसंद के समय पर नहीं निकाल सकते?

अल्पकालिक निवेश आम तौर पर अत्यधिक तरल होते हैं और अपनी नकदी जमा करने के लिए अच्छा स्थान होते हैं। आवर्ती जमा, तरलता-लोन फंड और लार्ज-कैप म्यूचुअल फंड अत्यधिक तरल निवेश विकल्पों के कुछ उदाहरण हैं जहां पैसा लगभग तुरंत निकाला जा सकता है।

यदि आप म्यूचुअल फंड, स्टॉक और ऐसे अन्य वित्तीय साधनों में निवेश करना चाहते हैं, तो आपको यह समझना होगा कि आपकी कमाई पर टैक्स किस हिसाब से लगता है।लिक्विडिटी: यह काफी जरूरी है कि आप अच्छी और बुरी दोनों घटनाओं के लिए तैयार रहें क्योंकि चीजें किसी भी समय खराब हो सकती हैं। ऐसी स्थितियां आपके निवेश पोर्टफोलियो में एक निश्चित स्तर की तरलता की मांग करती हैं। उन पैसों का आखिर क्या फायदा अगर आप उसे अपनी पसंद के समय पर नहीं निकाल सकते?

अल्पकालिक निवेश आम तौर पर अत्यधिक तरल होते हैं और अपनी नकदी जमा करने के लिए अच्छा स्थान होते हैं। आवर्ती जमा, तरलता-लोन फंड और लार्ज-कैप म्यूचुअल फंड अत्यधिक तरल निवेश विकल्पों के कुछ उदाहरण हैं जहां पैसा लगभग तुरंत निकाला जा सकता है।

![]()

आपको निवेश करने से पहले यह सवाल हमेशा खुद से करें की आखिर आपका लक्ष्य क्या है। आपका वित्तीय लक्ष्य अपना घर लेना, रिटायरमेंट प्लानिंग, बच्चों की पढ़ाई से लेकर शादि इत्यादि। लक्ष्य-निर्धारण के आधार पर, आप पीपीएफ, फिक्स्ड डिपॉजिट, म्यूचुअल फंड और यूलिप आदि अनेक निवेश के विकल्प को चुन सकते हैं।

जोखिम का आकलन करेंहर निवेशक चाहता है कि उसका निवेश किया हुआ पैसा दिन दोगुनी और रात चौगुनी तरक्की करे। लेकिन उसे यह भी पता होता है कि निवेश किया हुआ पैसा बाजार जोखिमों के अधीन है तो हमेशा आप इसका आकलन जरूर करें कि आप कितना जोखिम ले सकते हैं।ब्रांड वैल्यू को न करें नजरअंदाजअगर आप उन निवेशकों में से हैं जो ज्यादा रिक्स नहीं लेना चाहते और निवेश करने से पहले डिटेल रिसर्च नहीं करते तो आपको ब्रांड वैल्यू का नजरअंदाज नहीं करना चाहिए। कोई ऐसा निवेश उपकरण चुने जिसकी बाजार में शाख हो और हर कोई उसे जानता हो। इसके अलावा उसकी वित्तीय स्थिति मजबूत है कि नहीं यह भी आपको देखना चाहिए।

आपको निवेश करने से पहले यह सवाल हमेशा खुद से करें की आखिर आपका लक्ष्य क्या है। आपका वित्तीय लक्ष्य अपना घर लेना, रिटायरमेंट प्लानिंग, बच्चों की पढ़ाई से लेकर शादि इत्यादि। लक्ष्य-निर्धारण के आधार पर, आप पीपीएफ, फिक्स्ड डिपॉजिट, म्यूचुअल फंड और यूलिप आदि अनेक निवेश के विकल्प को चुन सकते हैं।

जोखिम का आकलन करेंहर निवेशक चाहता है कि उसका निवेश किया हुआ पैसा दिन दोगुनी और रात चौगुनी तरक्की करे। लेकिन उसे यह भी पता होता है कि निवेश किया हुआ पैसा बाजार जोखिमों के अधीन है तो हमेशा आप इसका आकलन जरूर करें कि आप कितना जोखिम ले सकते हैं।ब्रांड वैल्यू को न करें नजरअंदाजअगर आप उन निवेशकों में से हैं जो ज्यादा रिक्स नहीं लेना चाहते और निवेश करने से पहले डिटेल रिसर्च नहीं करते तो आपको ब्रांड वैल्यू का नजरअंदाज नहीं करना चाहिए। कोई ऐसा निवेश उपकरण चुने जिसकी बाजार में शाख हो और हर कोई उसे जानता हो। इसके अलावा उसकी वित्तीय स्थिति मजबूत है कि नहीं यह भी आपको देखना चाहिए।

अच्छा इन्वेस्टमेंट प्लान कैसे चुनें?

निवेश पर रिटर्न (ROI): जब किसी के पोर्टफोलियो को असेंबल करने की बात आती है तो आरओआई को अक्सर सभी मेट्रिक्स से उपर रखा जाता है। सरकारी बॉन्ड और फिक्स्ड डिपॉजिट हमेशा भारतीय मध्यम वर्ग के लिए सुरक्षा और गारंटी रिटर्न देने के लिए पहली पसंद रहे हैं। ऐसे निवेश विकल्प को चुनना एक अच्छा ऑप्शन है जिसके पिछले कुछ दशकों में औसत मुद्रास्फीति दर से अधिक ग्रोथ हुई है। भारत में, पिछले 40 वर्षों में कीमतें औसतन 7 प्रतिशत बढ़ी हैं। इसका मतलब यह है कि आपके ऐसे निवेश विकल्प का चुनाव करना चाहिए जिसका ROI 7 फीसदी से कम ना हो।टैक्सेशन का रखें ध्यान: जाहिर सी बात है कि आप निवेश ज्यादा पैसा बनाने के इरादे से करते हैं तो कोशिश करें कि वैसा इन्वेस्टमेंट प्लान लें जो आपको टैक्स बेनिफिट दे। कर-मुक्त निवेश विकल्पों में आम तौर पर पेंशन योजनाओं, बीमा और सरकार प्रायोजित बचत योजनाओं होते हैं।.jpg) यदि आप म्यूचुअल फंड, स्टॉक और ऐसे अन्य वित्तीय साधनों में निवेश करना चाहते हैं, तो आपको यह समझना होगा कि आपकी कमाई पर टैक्स किस हिसाब से लगता है।लिक्विडिटी: यह काफी जरूरी है कि आप अच्छी और बुरी दोनों घटनाओं के लिए तैयार रहें क्योंकि चीजें किसी भी समय खराब हो सकती हैं। ऐसी स्थितियां आपके निवेश पोर्टफोलियो में एक निश्चित स्तर की तरलता की मांग करती हैं। उन पैसों का आखिर क्या फायदा अगर आप उसे अपनी पसंद के समय पर नहीं निकाल सकते?

अल्पकालिक निवेश आम तौर पर अत्यधिक तरल होते हैं और अपनी नकदी जमा करने के लिए अच्छा स्थान होते हैं। आवर्ती जमा, तरलता-लोन फंड और लार्ज-कैप म्यूचुअल फंड अत्यधिक तरल निवेश विकल्पों के कुछ उदाहरण हैं जहां पैसा लगभग तुरंत निकाला जा सकता है।

यदि आप म्यूचुअल फंड, स्टॉक और ऐसे अन्य वित्तीय साधनों में निवेश करना चाहते हैं, तो आपको यह समझना होगा कि आपकी कमाई पर टैक्स किस हिसाब से लगता है।लिक्विडिटी: यह काफी जरूरी है कि आप अच्छी और बुरी दोनों घटनाओं के लिए तैयार रहें क्योंकि चीजें किसी भी समय खराब हो सकती हैं। ऐसी स्थितियां आपके निवेश पोर्टफोलियो में एक निश्चित स्तर की तरलता की मांग करती हैं। उन पैसों का आखिर क्या फायदा अगर आप उसे अपनी पसंद के समय पर नहीं निकाल सकते?

अल्पकालिक निवेश आम तौर पर अत्यधिक तरल होते हैं और अपनी नकदी जमा करने के लिए अच्छा स्थान होते हैं। आवर्ती जमा, तरलता-लोन फंड और लार्ज-कैप म्यूचुअल फंड अत्यधिक तरल निवेश विकल्पों के कुछ उदाहरण हैं जहां पैसा लगभग तुरंत निकाला जा सकता है।