ITR Filing: किसके लिए होता है कौन-सा आईटीआर फॉर्म, फाइल करने से पहले समझ लें पूरी बात

31 जुलाई से पहले उन सभी लोगों को आईटीआर फाइल करना जरूरी है जो इस देश के जिम्मेदार नागरिक है। आज हम आपको हर आय वर्ग के लोगों को बता रहे हैं कि उनके लिए कौन-सा आईटीआर फॉर्म बना है।

By Gaurav KumarEdited By: Gaurav KumarUpdated: Wed, 14 Jun 2023 08:45 PM (IST)

नई दिल्ली, बिजनेस डेस्क: देश की तरक्की के लिए जितनी जिम्मेदार सरकार है, उतने ही जिम्मेदार वहां के नागरिक भी हैं। जैसे आपकी कमाई सैलरी, बिजनेस या अन्य माध्यम से आती है, वैसे ही सरकार की सबसे ज्यादा कमाई टैक्स से आती है। हर जिम्मेदार नागरिक को अपने देश की तरक्की के लिए टैक्स भरना जरूरी होता है।

31 मार्च 2023 को अभी वित्त वर्ष (FY) 23 समाप्त हुआ है और 1 अप्रैल से निर्धारण वर्ष (AY) 2023-24 शुरू हुआ है। आयकर विभाग ने वित्त वर्ष 23 के लिए इनकम टैक्स रिटर्न (आईटीआर) फाइल करने के लिए आखिरी तारिख 31 जुलाई 2023 रखी है।

क्या होता है ITR?

कुछ भी जानने से पहले आप यह जानिए की यह आईटीआर क्या बला है। दरअसल, ITR का पूरा नाम इनकम टैक्स रिटर्न (Income Tax Return) होता है। आईटीआर एक फॉर्म होता है, जिसे एक व्यक्ति को भारत के आयकर विभाग को जमा करना होता है।.jpg) इसमें व्यक्ति की आय और साल के दौरान उस पर भुगतान किए जाने वाले टैक्स के बारे में जानकारी होती है। यहां साल का मतलब वित्त वर्ष से है जो 1 अप्रैल को शुरू होती है और 31 मार्च को समाप्त होती है। इस हिसाब से अभी 1 अप्रैल 2023 से 31 मार्च 2024 तक चल रहे वित्त वर्ष को वित्त वर्ष 24 कहा जाएगा।

इसमें व्यक्ति की आय और साल के दौरान उस पर भुगतान किए जाने वाले टैक्स के बारे में जानकारी होती है। यहां साल का मतलब वित्त वर्ष से है जो 1 अप्रैल को शुरू होती है और 31 मार्च को समाप्त होती है। इस हिसाब से अभी 1 अप्रैल 2023 से 31 मार्च 2024 तक चल रहे वित्त वर्ष को वित्त वर्ष 24 कहा जाएगा।

अब बात आय की करते हैं की आय का मतलब क्या? आयकर विभाग के मुताबिक हर वह वक्त टैक्स भरने के लिए जिम्मेदार है जिसकी आमदनी सैलरी, व्यापार और पेशे, गृह संपत्ति, पूंजीगत लाभ, अन्य स्रोतों जैसे लाभांश, जमा पर ब्याज, रॉयल्टी आय, लॉटरी पर जीत आदि से आती है वह आईटीआर फाइल कर सकता है।

![]() ITR-2: व्यक्तियों और HUF (Hindu Undivided Family) द्वारा यह फॉर्म दायर किया जाता है जो आईटीआर-1 फॉर्म फाइल करने के लिए पात्र नहीं हैं। इस फॉर्म का यूज तब किया जाता है, जब आपकी आय बिजनेस या प्रोफेशनल इनकम से नहीं आ रही है। अगर आपकी इनकम 50 लाख रुपये से ज्यादा है तो आप इस फॉर्म का उपयोग कर सकते हैं।

अगर आपने इक्विटी शेयर, म्युचुअल फंड या प्रॉपर्टी बेच कर आय प्राप्त की है तो आपको ITR-2 फॉर्म का इस्तेमाल करना होगा। इतना ही नहीं, अगर आपकी विदेश में कोई संपत्ति है या फिर आप विदेश में किसी कंपनी के डायरेक्ट हैं तो इस स्थिति में भी आपको ITR-2 फॉर्म ही भरना होगा। इसके अलावा आपको VDAs की बिक्री/हस्तांतरण (क्रिप्टोकरेंसी, एनएफटी आदि) से होने वाली आय भी शामिल है।ITR-3: यह फॉर्म व्यापार या पेशे से प्रॉफिट और गेन से आय वाले व्यक्तियों और एचयूएफ द्वारा दायर किया जाता है।

ITR-2: व्यक्तियों और HUF (Hindu Undivided Family) द्वारा यह फॉर्म दायर किया जाता है जो आईटीआर-1 फॉर्म फाइल करने के लिए पात्र नहीं हैं। इस फॉर्म का यूज तब किया जाता है, जब आपकी आय बिजनेस या प्रोफेशनल इनकम से नहीं आ रही है। अगर आपकी इनकम 50 लाख रुपये से ज्यादा है तो आप इस फॉर्म का उपयोग कर सकते हैं।

अगर आपने इक्विटी शेयर, म्युचुअल फंड या प्रॉपर्टी बेच कर आय प्राप्त की है तो आपको ITR-2 फॉर्म का इस्तेमाल करना होगा। इतना ही नहीं, अगर आपकी विदेश में कोई संपत्ति है या फिर आप विदेश में किसी कंपनी के डायरेक्ट हैं तो इस स्थिति में भी आपको ITR-2 फॉर्म ही भरना होगा। इसके अलावा आपको VDAs की बिक्री/हस्तांतरण (क्रिप्टोकरेंसी, एनएफटी आदि) से होने वाली आय भी शामिल है।ITR-3: यह फॉर्म व्यापार या पेशे से प्रॉफिट और गेन से आय वाले व्यक्तियों और एचयूएफ द्वारा दायर किया जाता है।

![]() ITR-4: यह फॉर्म धारा 44AD, 44ADA या 44AE के तहत उन निवासी व्यक्तियों, HUF और फर्मों (LLP के अलावा) द्वारा दायर किया जाता है, जो 50 लाख रुपये तक की कुल आय वाले निवासी हैं और जिनकी आय व्यापार या पेशे से आती है।ITR-5: इस फॉर्म को व्यक्ति या एचयूएफ या कंपनी को छोड़कर कोई भी दायर कर सकता है। जैसे फर्म, एलएलपी,व्यक्तियों का संघ (एओपी),व्यापार ट्रस्ट, इंवेस्टमेंट फंड

ITR-6: वैसी कंपनियां, जो आईटीआर 7 के तहत फाइल नहीं कर सकती। वो इस फॉर्म को उपयोग करती है।ITR-7: अधिनियम में दिए गए धर्मार्थ या धार्मिक ट्रस्ट, राजनीतिक दल, अनुसंधान संघ, समाचार एजेंसी या इसी तरह के संगठन वाली कंपनियों सहित व्यक्ति इस फॉर्म का इस्तेमाल कर सकते हैं।

ITR-4: यह फॉर्म धारा 44AD, 44ADA या 44AE के तहत उन निवासी व्यक्तियों, HUF और फर्मों (LLP के अलावा) द्वारा दायर किया जाता है, जो 50 लाख रुपये तक की कुल आय वाले निवासी हैं और जिनकी आय व्यापार या पेशे से आती है।ITR-5: इस फॉर्म को व्यक्ति या एचयूएफ या कंपनी को छोड़कर कोई भी दायर कर सकता है। जैसे फर्म, एलएलपी,व्यक्तियों का संघ (एओपी),व्यापार ट्रस्ट, इंवेस्टमेंट फंड

ITR-6: वैसी कंपनियां, जो आईटीआर 7 के तहत फाइल नहीं कर सकती। वो इस फॉर्म को उपयोग करती है।ITR-7: अधिनियम में दिए गए धर्मार्थ या धार्मिक ट्रस्ट, राजनीतिक दल, अनुसंधान संघ, समाचार एजेंसी या इसी तरह के संगठन वाली कंपनियों सहित व्यक्ति इस फॉर्म का इस्तेमाल कर सकते हैं। ![]()

क्यों फाइल करें आईटीआर?

आपके मन में यह सवाल उठ रहा होगा कि आखिर आईटीआर फाइल करना ही क्यों है? तो आपको बता दें कि आपके चाहने या ना चाहने से नहीं चलेगा। सरकार के द्वारा ऐसा नियम बनाया गया है कि जो व्यक्ति कमाई कर रहा है वो टैक्स भरे। एक जिम्मेदार नागरिक की ड्यूटी बनाती है कि वो टैक्स भरे। अगर आप टैक्स नहीं भरेंगें तो सरकार कमाएगी कैसे? इसी टैक्स से संबंधित सारा हिसाब किताब आयकर विभाग रखता है। अगर आप टैक्स नहीं भरते और टैक्स की चोरी करते हैं तो आपको फिर ईडी और सीबीआई के बारे में पता होगा जो टैक्स द्वारा बचाया गया पैसा रेड मारकर निकालती है। तब आपका पैसा तो जाता ही है, साथ में आप भी जेल जाते हैं।कितने तरह के आईटीआर फॉर्म?

आपने अभी उपर पढ़ा कि आपकी आय चाहे किसी भी माध्यम से आ रही हो आपको टैक्स भरना होगा। यहां आपको जानना जरूरी है कि हर अलग आय के माध्यम के लिए आयकर विभाग के पास अलग आईटीआर फॉर्म है।आयकर विभाग ने 7 प्रकार के ITR फॉर्म निर्धारित किए हैं - ITR-1, ITR-2, ITR-3, ITR-4, ITR-5, ITR-6, ITR-7 और फॉर्म की प्रयोज्यता प्रकृति और पर निर्भर करेगी आय की राशि और करदाता का प्रकार। ये सभी फॉर्म टैक्सपेयर के आय की राशि और टैक्सपेयर के प्रकार पर निर्भर करती है।किसके लिए कौन सा फॉर्म?

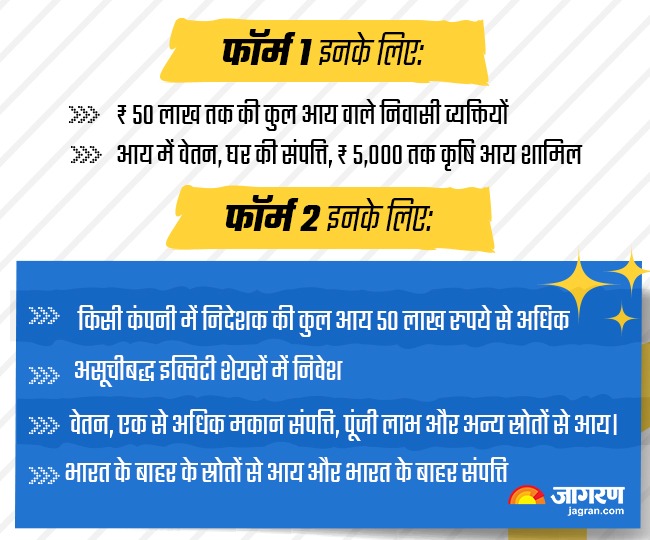

ITR-1: यह फॉर्म वेतनभोगी व्यक्तियों के लिए जिन्हें हर महीने सैलरी मिलती है। इस फॉर्म को साधारण निवासी व्यक्ति (हिंदू अविभाजित परिवार को छोड़कर) फाइल कर सकता है जिसकी इनकम 50 लाख रुपये तक है।ये 50 लाख रुपये चाहे वेतन या पेंशन से आए, या घर की संपत्ति से आए, या अन्य स्रोतों जैसे कि बैंक खाते से मिल रहे ब्याज से आए सब शामिल है। इसके अलावा खेती से होने वाली 5000 रुपये तक की कमाई को भी इसमें शामिल किया गया है। ITR-2: व्यक्तियों और HUF (Hindu Undivided Family) द्वारा यह फॉर्म दायर किया जाता है जो आईटीआर-1 फॉर्म फाइल करने के लिए पात्र नहीं हैं। इस फॉर्म का यूज तब किया जाता है, जब आपकी आय बिजनेस या प्रोफेशनल इनकम से नहीं आ रही है। अगर आपकी इनकम 50 लाख रुपये से ज्यादा है तो आप इस फॉर्म का उपयोग कर सकते हैं।

अगर आपने इक्विटी शेयर, म्युचुअल फंड या प्रॉपर्टी बेच कर आय प्राप्त की है तो आपको ITR-2 फॉर्म का इस्तेमाल करना होगा। इतना ही नहीं, अगर आपकी विदेश में कोई संपत्ति है या फिर आप विदेश में किसी कंपनी के डायरेक्ट हैं तो इस स्थिति में भी आपको ITR-2 फॉर्म ही भरना होगा। इसके अलावा आपको VDAs की बिक्री/हस्तांतरण (क्रिप्टोकरेंसी, एनएफटी आदि) से होने वाली आय भी शामिल है।ITR-3: यह फॉर्म व्यापार या पेशे से प्रॉफिट और गेन से आय वाले व्यक्तियों और एचयूएफ द्वारा दायर किया जाता है।

ITR-2: व्यक्तियों और HUF (Hindu Undivided Family) द्वारा यह फॉर्म दायर किया जाता है जो आईटीआर-1 फॉर्म फाइल करने के लिए पात्र नहीं हैं। इस फॉर्म का यूज तब किया जाता है, जब आपकी आय बिजनेस या प्रोफेशनल इनकम से नहीं आ रही है। अगर आपकी इनकम 50 लाख रुपये से ज्यादा है तो आप इस फॉर्म का उपयोग कर सकते हैं।

अगर आपने इक्विटी शेयर, म्युचुअल फंड या प्रॉपर्टी बेच कर आय प्राप्त की है तो आपको ITR-2 फॉर्म का इस्तेमाल करना होगा। इतना ही नहीं, अगर आपकी विदेश में कोई संपत्ति है या फिर आप विदेश में किसी कंपनी के डायरेक्ट हैं तो इस स्थिति में भी आपको ITR-2 फॉर्म ही भरना होगा। इसके अलावा आपको VDAs की बिक्री/हस्तांतरण (क्रिप्टोकरेंसी, एनएफटी आदि) से होने वाली आय भी शामिल है।ITR-3: यह फॉर्म व्यापार या पेशे से प्रॉफिट और गेन से आय वाले व्यक्तियों और एचयूएफ द्वारा दायर किया जाता है।

.jpeg) ITR-4: यह फॉर्म धारा 44AD, 44ADA या 44AE के तहत उन निवासी व्यक्तियों, HUF और फर्मों (LLP के अलावा) द्वारा दायर किया जाता है, जो 50 लाख रुपये तक की कुल आय वाले निवासी हैं और जिनकी आय व्यापार या पेशे से आती है।ITR-5: इस फॉर्म को व्यक्ति या एचयूएफ या कंपनी को छोड़कर कोई भी दायर कर सकता है। जैसे फर्म, एलएलपी,व्यक्तियों का संघ (एओपी),व्यापार ट्रस्ट, इंवेस्टमेंट फंड

ITR-6: वैसी कंपनियां, जो आईटीआर 7 के तहत फाइल नहीं कर सकती। वो इस फॉर्म को उपयोग करती है।ITR-7: अधिनियम में दिए गए धर्मार्थ या धार्मिक ट्रस्ट, राजनीतिक दल, अनुसंधान संघ, समाचार एजेंसी या इसी तरह के संगठन वाली कंपनियों सहित व्यक्ति इस फॉर्म का इस्तेमाल कर सकते हैं।

ITR-4: यह फॉर्म धारा 44AD, 44ADA या 44AE के तहत उन निवासी व्यक्तियों, HUF और फर्मों (LLP के अलावा) द्वारा दायर किया जाता है, जो 50 लाख रुपये तक की कुल आय वाले निवासी हैं और जिनकी आय व्यापार या पेशे से आती है।ITR-5: इस फॉर्म को व्यक्ति या एचयूएफ या कंपनी को छोड़कर कोई भी दायर कर सकता है। जैसे फर्म, एलएलपी,व्यक्तियों का संघ (एओपी),व्यापार ट्रस्ट, इंवेस्टमेंट फंड

ITR-6: वैसी कंपनियां, जो आईटीआर 7 के तहत फाइल नहीं कर सकती। वो इस फॉर्म को उपयोग करती है।ITR-7: अधिनियम में दिए गए धर्मार्थ या धार्मिक ट्रस्ट, राजनीतिक दल, अनुसंधान संघ, समाचार एजेंसी या इसी तरह के संगठन वाली कंपनियों सहित व्यक्ति इस फॉर्म का इस्तेमाल कर सकते हैं।