पहली बार भारतीयों की बचत का आधे से ज्यादा हिस्सा शेयर, बीमा और म्यूचुअल फंड जैसे वित्तीय उत्पादों में

देश की कुल बचत में घरेलू बचत की दो-तिहाई से अधिक हिस्सेदारी होती है। परंपरागत रूप से हम भारतीय रियल एस्टेट सोना और बैंक फिक्स डिपॉजिट में अपनी बचत को सुरक्षित रखते आए हैं लेकिन अब यह ट्रेंड बदलने लगा है।

स्कन्द विवेक धर, नई दिल्ली। देश की घरेलू बचत का ट्रेंड बदल रहा है। एफडी, सोना और रियल एस्टेट जैसे साधनों की लोकप्रियता में कमी आ रही है। शेयर, बीमा और म्यूचुअल फंड जैसे वित्तीय उत्पादों में रुझान बढ़ रहा है। पिछले साल पहली बार हमारी बचत का आधे से ज्यादा वित्तीय उत्पादों में गया। क्रेडिट रेटिंग एजेंसी क्रिसिल की हालिया रिपोर्ट में यह जानकारी दी गई है।

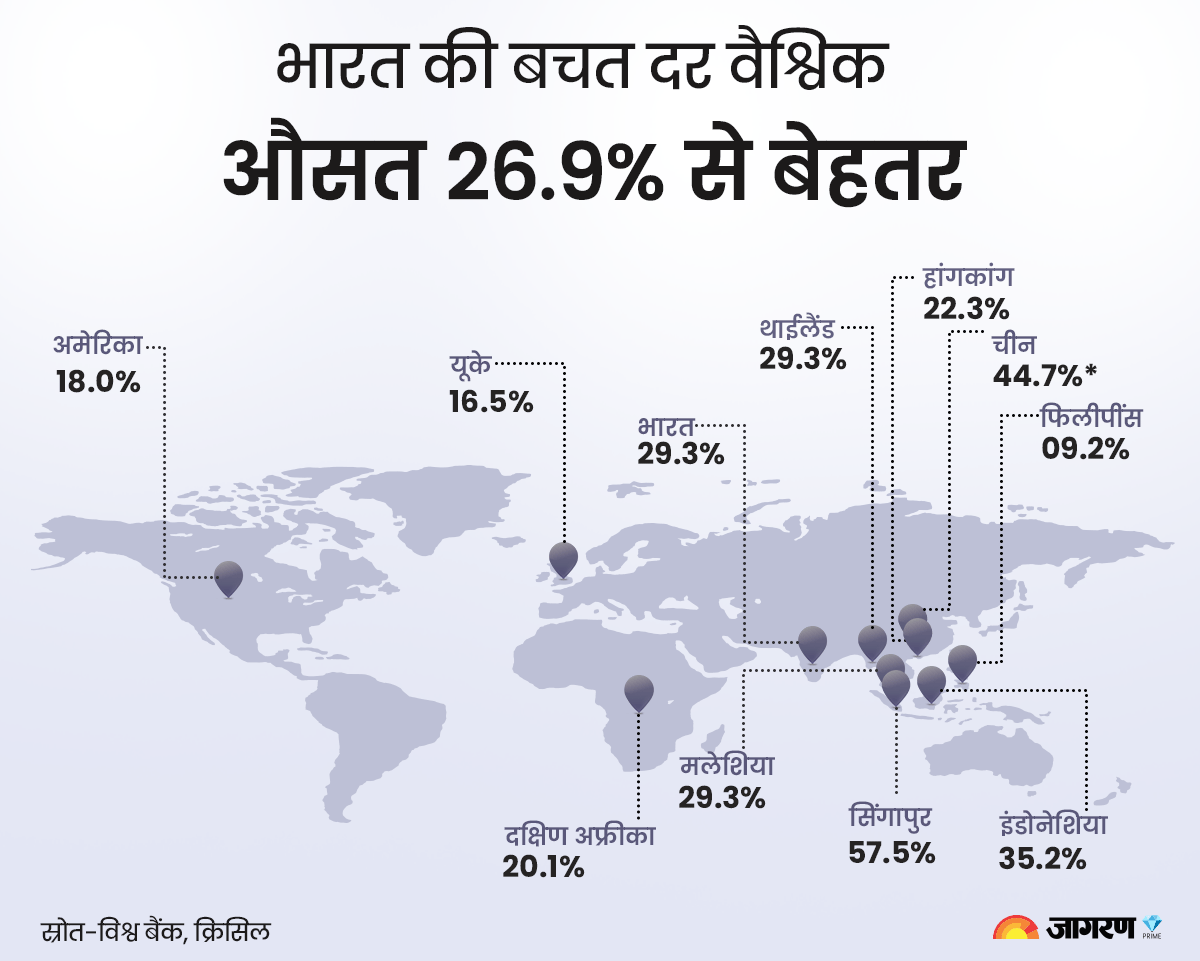

क्रिसिल की “The big shift in financialisation” रिपोर्ट के मुताबिक, देश की कुल बचत में घरेलू बचत की दो-तिहाई से अधिक हिस्सेदारी होती है। कोरोनाकाल यानी वित्त वर्ष 2020-21 में तो यह अनुपात 78.5% तक पहुंच गया था। परंपरागत रूप से हम भारतीय रियल एस्टेट, सोना और बैंक फिक्स्ड डिपॉजिट में अपनी बचत को सुरक्षित रखते आए हैं, लेकिन अब यह ट्रेंड बदलने लगा है। पिछले कुछ वर्षों में भौतिक परिसंपत्तियों में बचत के निवेश के अनुपात में कमी आ रही है और वित्तीय उत्पादों में निवेश का अनुपात बढ़ रहा है। इसके चलते, वित्त वर्ष 2021-22 में पहली बार हमारी कुल घरेलू बचत का आधे से ज्यादा (52.5%) हिस्सा वित्तीय उत्पाद में निवेश हुआ।

आनंद राठी शेयर और स्टॉक ब्रोकर्स की कॉर्पोरेट रणनीति की प्रमुख तन्वी कंचन कहती हैं, अपनी बचत को भौतिक संपत्तियों में लगाने के बाद भारतीय निवेशक एक लंबा सफर तय कर चुके हैं। साल 1950-51 में, घरेलू बचत का लगभग 9% हिस्सा ही वित्तीय संपत्तियों में लगाया गया था, बाकी सभी भौतिक संपत्तियों में था।

कंचन के मुताबिक, भारत ने अपने डिजिटल स्पेस में भारी बदलाव देखा है। इसमें नए प्लेयर आ रहे हैं और खुदरा निवेशकों के लिए वित्तीय उत्पादों की पहुंच को आसान बना रहे हैं। वित्तीय समावेशन, डिजिटलीकरण, मध्यम वर्ग की डिस्पोजबल इनकम में वृद्धि और सरकारी प्रोत्साहनों ने वित्तीय साधनों को प्रसारित करने में बड़ी भूमिका निभाई है।

घरेलू बचत के दम पर ही म्यूचुअल फंड उद्योग ने नवंबर 2022 में पहली बार 40 लाख करोड़ रुपए का आंकड़ा पार कर लिया। इंडस्ट्री को 20 लाख करोड़ से 40 लाख करोड़ का सफर करने में सिर्फ पांच साल का समय लगा। इससे पहले के 20 लाख करोड़ के सफर में तीन दशक से अधिक का समय लगा था।

म्यूचुअल फंड हमेशा लोगों की नजरों में रहते हैं, लेकिन भारतीयों का सबसे अधिक धन जिस वित्तीय उत्पाद में लगा है वह जीवन बीमा है। जीवन बीमा उद्योग 52 लाख करोड़ रुपए से अधिक की संपत्ति (एयूएम) का प्रबंधन करता है। यह कुल वित्तीय उद्योग संपत्ति का 39% है। म्यूचुअल फंड 28.4% के साथ दूसरे स्थान पर है।

क्रिसिल की रिपोर्ट के मुताबिक, एक दशक पहले सरकार की ओर से शुरू की गई राष्ट्रीय पेंशन स्कीम (एनपीएस) सभी के लिए खुली है। इसमें आकर्षक रिटर्न के साथ-साथ टैक्स ब्रेक जैसे प्रोत्साहनों के चलते एनपीएस के तहत परिसंपत्ति बढ़कर 7.36 लाख करोड़ रुपये हो गई। इसके भीतर, निजी क्षेत्र की हिस्सेदारी बढ़कर पांच साल पहले के 12% की तुलना में अब बढ़कर 20% हो गई है।

विशेषज्ञों की मानें तो वित्तीय साधनों में निवेश का अनुपात अब बढ़ता ही जाएगा। कंचन कहती हैं, निवेशक यह महसूस कर रहे हैं कि भौतिक संपत्ति में निवेश से महंगाई का मुकाबला नहीं किया जा सकता। भारतीय परिवार बैंक एफडी पर मिलने वाले रिटर्न से ज्यादा रिटर्न की चाह रख रहे हैं। यह वित्तीय संपत्तियों में निवेश से ही हासिल हो सकती है। इसके अलावा, पारदर्शिता, अधिक तरलता और टैक्स इफेक्टिव होने के चलते भी वित्तीय उत्पादों की मांग बढ़ेगी।

संगठित क्षेत्र के लिए पारंपरिक सामाजिक सुरक्षा कवर कर्मचारी भविष्य निधि (पीएफ) में निवेश पांच साल में 12 लाख करोड़ रुपए से बढ़कर 25 लाख करोड़ रुपए से अधिक हो गया है। अर्थव्यवस्था में संगठित क्षेत्र की बढ़ती हिस्सेदारी से एनपीएस और पीएफ खातों की संख्या में और बढ़ोतरी होना तय है।

क्रिसिल मार्केट इंटेलिजेंस एंड एनालिटिक्स के प्रमुख आशीष वोरा कहते हैं, पिछले वित्त वर्ष फंड प्रबंधन इंडस्ट्री का एयूएम भारत के सकल घरेलू उत्पाद (जीडीपी) का 57% था। अगले पांच वर्षों में यह 74% तक हो जाएगा। विकसित देशों से तुलना करें तो इस इंडस्ट्री में पांच साल में आई इस तेजी के बाद भी बहुत संभावनाएं बची हुई हैं।

वेल्थ मैनेजमेंट कंपनी ऐम्प्लिफाई कैपिटल्स के मैनेजिंग पार्टनर अभिषेक भट्ट कहते हैं, घरेलू बचत के वित्तीयकरण का फायदा हम पहले ही देख चुके हैं। इस साल विदेशी निवेशकों की जोरदार बिकवाली के बावजूद बाजार स्थिर रहे, यह रिटेल निवेशक और म्यूचुअल फंड्स में लगे घरेलू बचत के पैसों का परिणाम था। अभिषेक इस ट्रेंड में छुपे एक जोखिम को लेकर भी आगाह करते हुए कहते हैं, इतनी बड़ी राशि में निवेश इक्विटी एसेट को अनुचित वैल्यूएशन पर ले जा सकता है, जिससे पूंजी फंसने का खतरा भी बन सकता है। यह अर्थव्यवस्था के लिए भी ठीक नहीं होगा। इन खतरों से बचने के लिए हमें वेल्थ मैनेजमेंट की कौशल रखने वाले लोगाें की जरूरत होगी।

क्रिसिल की रिपोर्ट भी कहती है, हमें यह विश्वास करने के लिए बहुत सारे कारण मिलते हैं कि आने वाले वर्षों में फंड प्रबंधन उद्योग द्वारा पेश किए जाने वाले उत्पादों और सेवाओं में तेजी से वृद्धि होगी। लेकिन यह इस बात पर भी निर्भर करेगा कि प्रमुख प्लेयर किस तरह से आगे बढ़ते हैं और चुनौतियों से कैसे निपटते हैं।